札幌市白石区の経営に力をいれている千葉税理士事務所です。

令和5年10月から消費税法のインボイス制度が始まりました。

実際にインボイス制度が始まってから記帳代行を税理士さんに頼みたいと考える方も増えています。

(目次)

1.インボイスで書類チェックが増えた

2.インボイスで増やさなければならに売上・利益・キャッシュ

3.経営をどうしたらよいかわからないから選ばれる

1.インボイスで書類チェックが増えた

インボイス制度で影響を受けているのは消費税だけではなく、実は法人税や消費税にも影響があります。

最終的には消費税の申告にも、所得税や法人税の申告にも影響してくるインボイスなのですが、経理段階から事務の手間が増えました。

実はインボイスについては税理士さんの中でも、疑問がたくさんあるまま始まった制度です。

さらに、インボイス制度が始まってから取引先の相手の税理士さんから「これはインボイスになっていませんよ」という注意をいただくこともあります。

しかし、実はインボイスとして認められているものだったりもします。

インボイスは大きく要件は決まっているのですが、Q&Aなどで要件が緩和されているものがたくさんあるのでぱっと見ではインボイスではないのですが、インボイスとして認められるケースがあります。

逆にインボイスだと思っていたら、本当はインボイスの要件を満たしていないという事例もあるので常に情報をブラッシュアップしなければ請求書や領収書をもらっても判断に迷うことが増えています。

こうしたこともあり、インボイス制度が始まったので自分での経理よりも、プロに経理を任せた方が良いと考えられている方も増えています。

実際に私たちにインボイスを契機として税理士さんを探していますというお問合せや、年配の税理士さんからの税理士移行を検討されてのお問合せも増えております。

どうしても、新しい制度が始まってくると積極的に情報を取りにいかない税理士さんになると対応が遅れてしまうというケースを心配されているようです。

2.インボイスで増やさなければならに売上・利益・キャッシュ

インボイス制度開始後の相談で感じられるのは、消費税負担で資金繰りが苦しくなりそうと感じている方も増えてきているようです。

インボイス制度開始前に消費税の免税事業者の方がインボイス制度で消費税の課税事業者になった場合、どれくらいの消費税負担が出るのかを考えてみましょう。

前提としてはインボイスの特例で売上の消費税の2割を納税するパターンでやってみます。

①900万円(消費税90万円):18万円

②800万円(消費税80万円):16万円

③700万円(消費税70万円):14万円

インボイス特例に該当する場合で、消費税2割特例で申告しても年間20万円弱の消費税が出る方も結構いそうです。

しかも、先ほどの話の通り経理処理の事務負担は大幅アップです。

さらに、確定申告や法人税申告時期に消費税の申告書も作成し、納税もしなければならないということになりました。

今までと同じように、日々の仕事だけを考えていたら同じ売上でも、利益もお金も今まで以上に減っていくというルールが始まっているのです。

しかも、インボイス制度が始まったことによってあなたの取引先も、今までの取引先を見直すきっかけが起きているのです。

金額と仕事の内容が合わないところは、将来的に取引が絞られたり、切られるかもしれません。

そういったタイミングが令和5年から始まりました。

このインボイスをきっかけに私たちに相談される方は、インボイスの経理の悩みだけでなく、売上を伸ばしたい、利益を増やしたい、資金繰りを改善したいという方が多いと感じます。

どうせ、インボイスで税理士さんを探すのであれば本当の経営の相談ができると頃が良いという話をいただきます。

3.経営をどうしたらよいかわからないから選ばれる

では、実際にどういう相談が多いのかをお話しします。

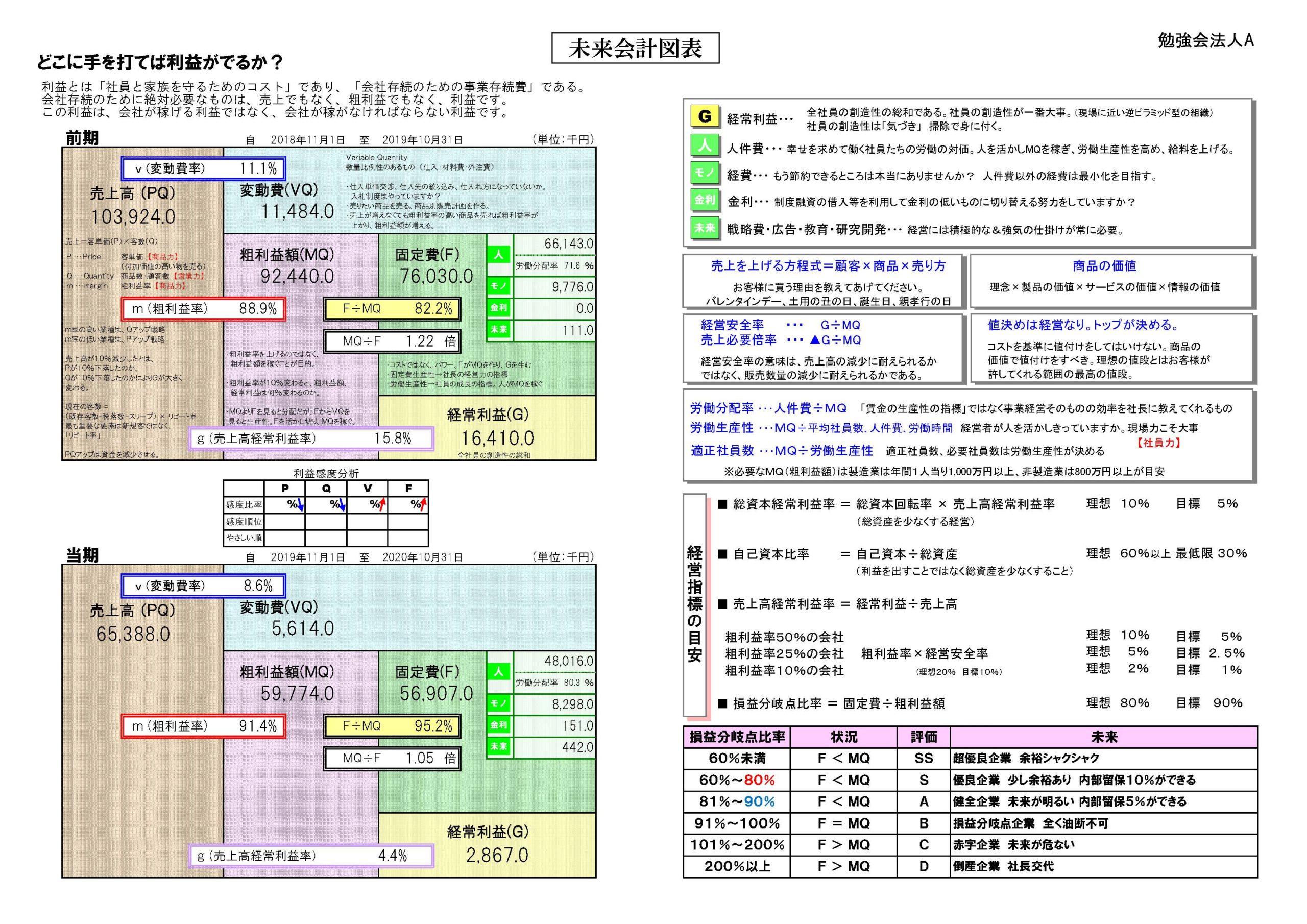

①なぜ一生懸命仕事をしても儲からないのか

②どうやったら売り上げを増やせるのか

③資金繰りを改善する方法

この3つの悩みは皆さんの会社にも当てはまるのではないかと思います。

個別具体的な内容は話せないのですが、こうした悩みに対して私たちはお答えをしています。

一生懸命に仕事をしていても、そもそもがいくらやっても赤字になるようになっている会社もあります。

ただ、このことは社長も気が付いていないことが多いです。

インボイスを契機に毎月帳簿を進めて、定期的に経営資料を作ることで、数字でわかるようになります。

そうすると、どうしたら黒字になるのかのヒントを具体的に考えられるようになります。

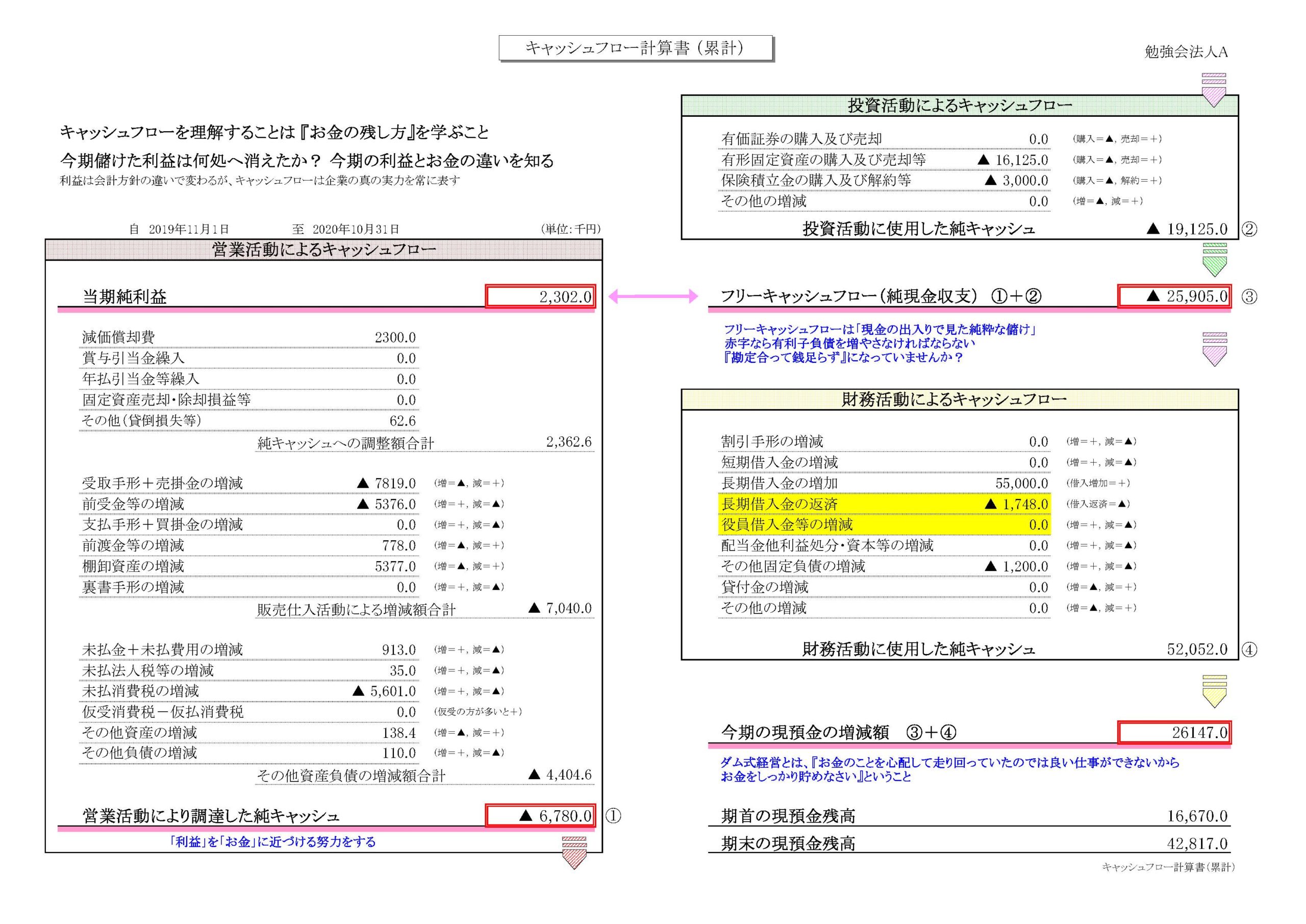

資金繰りについても、年に一度だけ税理士さんに帳簿や確定申告を丸投げしていたのでは改善が難しいです。

なぜなら、目の前にある預金通帳の増減だけをみて、どの部分で資金が増えているのか・減っているのかがずっとわからないからです。

利益が増えてもお金が増えなければ資金繰りが苦しくなります。

税理士さんに頼むことで資金繰りを改善しながら利益を増やす方法や金融機関への融資打診のタイミングや説明方法についても知ることができます。

私たちは一般的な会計ソフトから出力される資料以外に、わかりやすく状況がわかる資料を作成することで数字が苦手な方にもこうした情報を提供しております。

経理代行料金は顧問料と別で月12,000円~となっております。

インボイス制度が始まって、経営的にも経理的にも改善していきたいと思われている方は今すぐご相談ください。

相談電話:011-858-7007