札幌市白石区にある建設業に強い千葉税理士事務所です。実は建設業のお客様の経理が消費税が上がることで面倒になることをご存じでしょうか?クラウド会計を使っている場合でも経理が面倒になる可能性もあります。今回は消費税10%になったあとの対策を考えてみましょう。

建設業の経理が面倒になる消費税10%【クラウド会計も注意が必要】

建設業の方にとって消費税10%の影響は売上・外注・経費に対して起こってきます。

業種的にみると大きな影響はそれほどないように見えますが、実は面倒は確実に増えるのです。

今回は消費税10%が建設業にどのように影響するかを考えてみましょう。

(目次)

1.消費税10%はいつからか

2.リースや事務所契約は8%が残る可能性

3.消費税10%になると自動経理が使えない可能性あり

4.まとめ

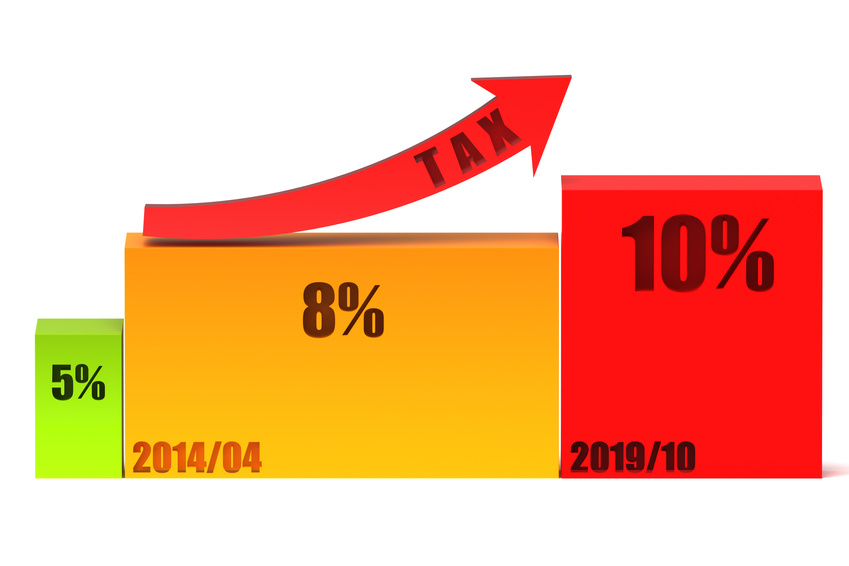

1.消費税10%はいつからか

消費税が8%から10%に上がるのは令和元年10月1日からとなります。

これは平成31年税制改正が平成31年3月27日に通常国会で可決したことが根拠となります。

今年は元号改正があるので平成と令和が入り混じってややこしいですが、今年の10月から消費税10%という流れになります。

2.リースや事務所契約は8%が残る可能性大

消費税が10%に上がる令和元年10月1日以後の期間でも、消費税8%が維持されるものがあります。

消費税8%のものは生活必需品だけではない上に、経理処理も生活必需品の8%とこれから説明するものの8%は異なるので注意しましょう。

・コピー機などのリース料

・事務所家賃

すべてのコピーなどのリース料が8%が維持されるわけではありません。

テナントや事務所・倉庫の家賃が8%が維持されるわけではありません。

では、消費税8%が維持されるものはどのようなものかをみていきましょう。

(消費税8%が維持されるリース料とは)

コピー機やシステムリース関係で、以前から契約しているものは消費税率8%が維持される可能性が高いと思います。

ポイント1:契約日が平成31年3月31日以前のもの

ポイント2:税法上の売買に該当しないリースであること

注意:再リースなど契約更新からは10%になるので注意

(テナント・事務所・倉庫の家賃の消費税8%が維持される条件とは)

令和元年10月分事務所家賃から10%にならないケースの方が多いかもしれません。

しかし、細かい規定があるのでみていきましょう。

ポイント1:契約日が平成25年10月1日から平成31年3月31日までにおこなわれているもの

ポイント2:契約期間中の賃料総額が定められていること

ポイント3:契約期間中に家賃の変更を求められる条件が入っていないこと

ポイント4:いつでも解約の申し入れをすることができる旨の条件が入っていないことなど

※ポイント3とポイント4はどちらかの要件を満たしていればOkです。

3.消費税10%になると自動経理が使えない可能性あり(消費税本則課税の建設業)

消費税が10%になることで、クラウド会計などの便利機能が使えない可能性があります。

クラウド会計などのクレジットカードとの連携機能だけでは経理ができない可能性が高くなります。

会計ソフトにクレジットカード情報を自動取り込みする設定をすると自動的に会計ソフトに経理処理情報として取り込むことができます。

例えば、次のような状態です。

・ENEOSでガソリンを入れた

クレジット明細:ENEOS 1,080円

これを会計ソフトの自動取り込み機能でENEOSがクレジット明細に出てきたら車両費 ガソリン代として経理されるように教えておきます。

そうすることでクレジット明細にENEOSが出るだけで、車両費 ガソリン代 ××円として経理されます。

とても便利な機能なので、クレジットカードで経理の効率化が図ることができていました。

ところが、消費税10%になるタイミングで軽減税率が出てくるので問題が起きます。

今は飲食代もガソリン代も消費税は8%なので自動経理をしても問題は起きなかっただけなのです。

クレジットカードの明細情報には消費税情報が含まれていません。

クレジット会社は「いくら引き落しになります」を知らせているだけです。

消費税がいくらだったかという情報は関係がないのです。

今までは消費税が一律8%だったので、トラブルがなかっただけです。

飲食代などは、消費税8%の飲食代と外食の10%が同じお店でも混ざる可能性があります。

そうなるとクレジットカードとの自動連携だけでは、正確な経理ができないということになります。

この場合には、現時点では人間がレシートに基づいて消費税情報を区分けして経理しなければならないということになります。

※消費税の免税事業者・簡易課税を選択している建設業の方は今まで通りクレジットの自動連携も使えます。

4.まとめ

消費税が上がることで建設業の方の消費税対応も必要になってきます。

最近では税務調査で消費税のトラブルも多くなってきています。

さらに、軽減税率の問題や消費税率が10%になるタイミングの経理処理などでの税務調査も考えられます。

建設業の方で経理や税金に不安がある方は今すぐご相談ください。