確定申告時期になると税金のことで頭が痛くなってしまいます。こんなことなら法人にした方が良いかもしれないと本気で考えるきっかけの時期です。特に建設業の場合には社会保険加入問題もあるので本格的に法人化を進める時期に入っています。

今年こそ個人事業の法人化を検討したい人のための法人設立準備

弥生会計・MFクラウド会計専門の札幌市白石区の千葉税理士事務所です。

個人事業を法人化するきっかけは様々ですが、確定申告が一つのきっかけになるケースが多いのです。

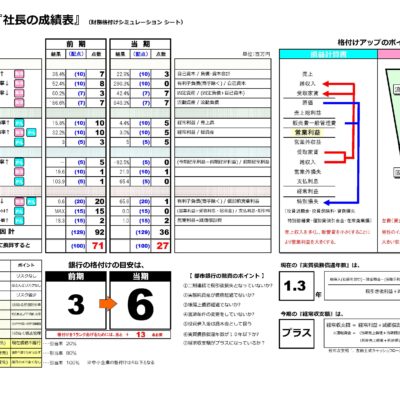

税理士が個人事業を法人にした方が良いか相談を受ける場合にも、過去の確定申告書を基にシュミレーションをしていきます。

確定申告内容からおおよその法人化した場合を計算することで有利不利を検討していきます。

実際には法人化シュミレーションをすると法人化することで大幅に手取りが増えるケースはあまり多くありません。

個人事業を法人化することで法人として消費税の免税期間が原則として2年間できます。

この期間は個人事業時代よりも手取が増えたりします。

しかし、法人化すると社会保険への加入義務が出ることから手取自体が減ってしまうことが多いのです。

消費税が免税になるからトクと考えて簡単に法人化すると「思っていたのとは違う」ということになります。

間違った法人化シュミレーションで想定外が多発

単純に個人事業を法人化するように計算すると、消費税の免税期間を前提にシュミレーションをしてしまいます。

これでは2年後に消費税が出た段階で「こんなはずではなかった・・」という気持ちになってしまいます。

しっかりと消費税の免税期間であればということを理解していれば問題ありませんが。

個人事業と法人になったのでは税法も制度も違う

個人事業を法人化したような計算をすると、金銭面では個人事業の方が有利に見えることがあります。

これは個人事業の税制と法人の税制の違いを無視している可能性があります。

・個人事業に対する税制:所得税・住民税・事業税・消費税

・法人に対する税制:法人税・法人住民税・法人事業税・消費税

法人を設立した場合、経営者自身は役員報酬をもらうので社長自身には「所得税・住民税」がかかります。

法人設立することで会社に対する税制と社長自身に対する税制があるので、税金対策として使うことができる税法が増えていることがわかります。

税制の違いを考慮に入れて、個人事業の内容を法人設立に合わせて変更しなければ法人設立のメリットが少なくなってしまいます。

さらに、社会保険の負担や制度を考慮に入れないままシュミレーションをしている可能性があります。

個人事業では非常に限られた節税対策しかできません。

例えば、

・個人事業では事業主に退職金が払えない

・生計一親族に対する退職金が払えない

・生計一親族に対する給与についても事前手続きが必要

金銭面だけをみて「個人事業の方が法人を設立するよりもいいのか」というと実際はそうではないのです。

所得税と法人税では使える規定が異なっている点があるのです。

そのため個人の確定申告書の内容だけで簡易シュミレーションをしても法人化をするきかっけを失ってしまうだけのことがあります。

法人化することで社会保険に加入することになります。

国民年金・国民健康保険よりも福利厚生や将来の年金が手厚くなる制度に加入することができるようになります。

ただし、社会保険に加入するということは社会保険料がかかってしまうので資金的な負担は発生するので資金計画は重要になります。

この金銭的な負担と制度の違いをどう考えていくか・どう生かして経営していくかで法人化の見方が大きく変わります。

ポイント:社会保険負担を含めたところで法人化のメリットを作っていくプランニングが重要

[ad#co-1]

個人事業の法人化準備1:法人化による資金への影響をしっかり検討

個人事業を法人なりする場合には、個人と新規で設立する法人との間で次の取引が発生します。

①個人事業の在庫を法人に売却

②個人事業の事業用資産を法人に譲渡

③個人の借入を法人に引き継ぎ(債務の承継)

①個人事業の在庫を法人に売却

理美容業・飲食店・卸売業などの場合には在庫があります。

この在庫を法人に無償で引き継ぐことはできません。

個人事業の在庫を法人に対して売買するというかたちをとっていきます。

この在庫の売却について消費税の納税にも影響してきます。

②個人事業の事業用資産を法人に譲渡

個人事業で使用していた固定資産を法人で使用する場合には、賃貸方式・譲渡方式があります。

個人事業で使用していた固定資産を法人に譲渡する場合には売買代金に対して譲渡損益を認識することになります。

固定資産の売買代金には消費税もかかるので納税額が膨らむ可能性があります。

税法上定められた金額以下で譲渡をすると税務調査などで大きなトラブルになるので注意が必要です。

・小売業の法人化の場合:棚・レジなど

・卸売業の法人化の場合:棚・自動車など

・建設業の法人化の場合:自動車・重機・プレハブなど

・理美容業の法人化の場合:レジ・椅子・棚・鏡台など

・飲食店の法人化の場合:レジ・椅子・テーブル・陳列棚・冷蔵庫・冷凍庫・自動車など

・アフィリエイトの法人化の場合:パソコン・机・自動車など

③個人の借入を法人に引き継ぎ(債務の承継)

個人事業から法人になるときには、銀行借入関係に注意が必要です。

個人事業時代の借入金があるときには法人設立で大きな影響を与えてきます。

基本的に個人事業時代の借り入れは法人へ引き継ぎをおこなうことになります。

その際に債務だけを法人に引き継ぐことになると、社長のお給料から会社に対して返済をしていく必要があります。

法人になることで役員報酬に対して社会保険料がかかってくるので、個人時代以上に負担の大きな返済になってしまいます。

ポイント:法人なりする場合には普段使わない税法上の規定や銀行との関係に影響があります。

自分の業種特性をしっかりと考えて法人化の資金影響を検討していきましょう。

個人事業の法人化準備2:法人化のタイミングをしっかり検討する

「法人になるなんていつでも同じ」と考えている人は損をしています。

場合によっては法人設立のタイミング次第で法人の資金繰りに悪影響を与える場合さえあります。

法人設立のタイミングは次の2点で考えていきましょう。

①法人設立のタイミングによる税制上の影響

②個人の税金の支払いタイミング

③取引先との打合せ時間を取っておく

①法人設立のタイミングによる税制上の影響

法人を設立するタイミングで税金面での損得が出ることがあります。

個人事業を法人化することで、所得税・法人税・消費税が関係してくるためです。

具体的に法人設立希望月がでてきたら、税制上の影響はどうかも忘れずに検討しましょう。

②個人の税金の支払いタイミング

個人事業を法人化する時には法人設立費用も必要になってきます。

個人事業に関する税金支払いのタイミングは個人の手持ち資金で足りない場合法人の運転資金を拝借してしまうことがあります。

法人設立など多額な費用が掛かるものが同時になってしまうと法人の運転資金に影響することがあります。

③取引先との打合せ時間を取っておく

取引先と法人設立予定を含めて打合せしておくことは非常に重要です。

法人でなければ取引しない先や法人化することで応援してくれる取引先も出てきます。

特に建設業の場合には平成29年度から社会保険加入義務の徹底が起きています。

法人化して社会保険加入をすることで個人事業時代以上に人件費負担が大きくなります。

しっかりと元請と単価改定を含めた打ち合わせをしなければ、せっかく法人化しても資金繰りに苦慮することになってしまいます。

事前に法人化することを含めて単価の話もしておくことが重要です。

(広告)法人設立時に法人カードを作っておくと管理が便利です。

個人事業の法人化準備3:専門家に相談する

個人事業を法人に変更していく際には、法人の設立登記という手続きが必要になります。

法人といっても代表的な法人には大きく分けて2つあります。

①株式会社

②合同会社

株式会社と合同会社の両方とも「法人税」がかかります。

株式会社だから有利・合同会社だから不利という差はありません。

税務面での有利不利はほとんどないのですが、制度的な部分で株式会社と合同会社では違いがあります。

インターネットや本に載っているものを丸写しして会社設立をして、無用なトラブルを抱えてしまう例もあります。

誰と会社設立をしてどのように運営していくかをしっかりと検討して会社形態を決めていくことが重要です。

「将来的な事業承継をどのように行っていくか」や「配当をどのように出していくか」などによって株式会社・合同会社のどちらが適しているかが変わります。

会社設立については将来的なリスクを含めて専門家と相談して決定することが重要になります。

まとめ

個人事業を法人化することを法人なりといいます。

法人なりをする際には事前検討と専門家のアドバイスが重要になります。

法人設立は昔に比べて簡単・手軽に行えるようになりましたため安易な法人設立を考える人が増えてしまいました。

その結果、損をする法人設立になってしまっている方もいらっしゃいます。

確定申告を進めながら法人化を検討する方が、正確な法人化シュミレーションができます。

個人事業を法人化する場合には税理士さんに相談しながら進めていきましょう。

千葉税理士事務所の法人なりサポート

個人事業を法人化したい方は今すぐご相談ください!

千葉税理士事務所では、今までもたくさんの個人事業を法人化するお手伝いをしてきました。

ご自身で個人事業を法人化した方の中には非常にもったいない法人設立をしてしまった方もいらっしゃまいます。

千葉税理士事務所では法人設立と会社法に精通した司法書士さんとも連携していますので将来をみすえた法人設立をサポートさせていただきます。

急ぎで法人設立したい場合には短時間で法人設立にも迅速で対応しております。

確定申告から法人設立まで不安な方は今すぐご相談ください。

ご相談電話番号 0120-889-459

[ad#co-1]