札幌市白石区の経営に力をいれている千葉税理士事務所です。

今回はあなたの税理士さんにお金の借り方について聞いてみてはどうかという話をしていきます。

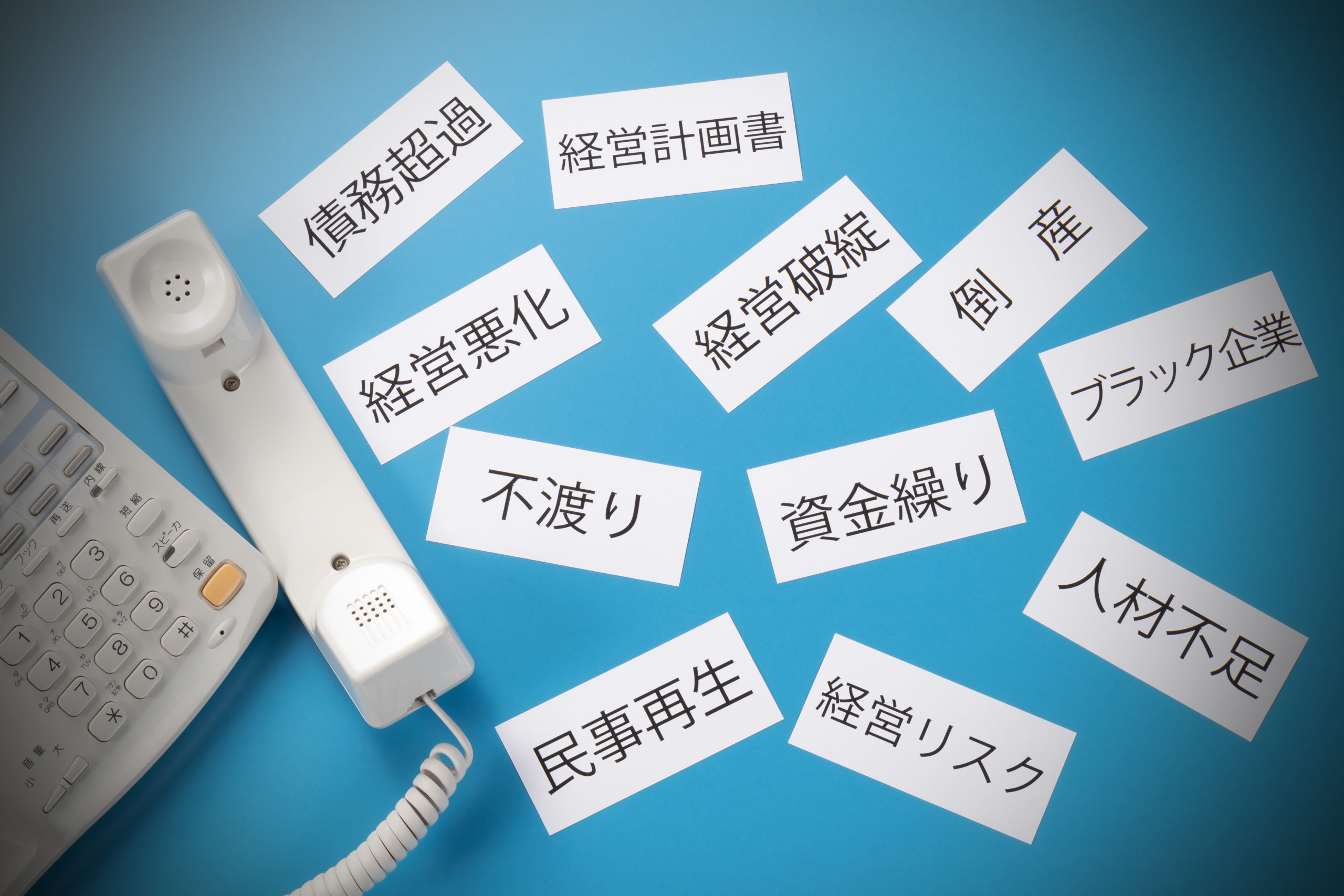

なぜかというと、税理士さんがお金の借り方に対してしっかりとした考え方を持っていない場合、あなたの会社はすでにピンチだからです。

(目次)

1.税理士事務所といっても税理士ではない人もたくさんいる

2.税理士さんといっても資金調達に詳しいわけではない

3.私たちの場合の銀行融資の取組

1.税理士事務所といっても税理士ではない人もたくさんいる

税理士関与割合というものが国税庁で発表されているのでご紹介します。

・所得税:21.1%(増加傾向)

・法人税:89.4%(増加傾向)

・相続税:86.1%(増加傾向)

税理士関与割合(所得税・相続税・法人税)令和2年(国税庁実績評価書)

税理士事務所と個人事業主の方や法人の経営者の方との税理士事務所との付き合い割合というイメージです。

そんななかでお客様から聞かれることがちょこちょこあることです。

「○○さんて税理士ですか?」という質問。

うちの職員でも税理士事務所経験が長いと、きっと税理士何だろうと思われることもあるようです。

私たちの事務所は令和5年10月時点では代表の千葉しか税理士はおりません。

法律的にいうと代表者が税理士であればそこで働く職員は税理士資格がなくても問題はありません。

むしろ税理士資格をもっている先生よりも、税理士資格のない職員の方が優秀ということもあると思います。

ですので、みなさんの会社に来ている担当者が税理士資格を実際に持っているかどうかは聞いてみなければわからないということになります。

ちょこちょこ問題になるのは、実際には代表税理士が名義貸しといって実質的には税理士ではない人にすべてを牛耳られていて、決算書にハンコを押しているだけという場合があります。

いつもきている○○さんがその事務所の実質的ボスで、申告書にハンコを押しているのは会ったこともない○○税理士という場合です。これは税理士法違反になり税理士の方が処分を受けています。

またまた話が逸れてしまいました。

実際のお客様のところでもこうやって話が脱線してしまいます。

みなさんの会社に来ている担当者が税理士かどうかでサービスの質自体を問題視することは、あなたの会社が損をするので止めておきましょう。

先ほどもお話しした通り、税理士資格者よりもお客様思い出良いサービスをする担当者はたくさんいます。

税理士資格を持っていても、資格だけ持っていてお客さん思いではない可能性もあります。

だから、来てくれている担当者を大事にしてあげてくださいね。

でも、あなたの会社を守るのは経営者です。

そのためには、銀行借り入れなどの資金調達のことをしっかり考えてくれているのかはチェックしましょう。

2.税理士さんといっても資金調達に詳しいわけではない

税理士さんといったら数字に詳しく、経営にも明るい人だと思っているとしたら残念な報告です。

税理士さんは数字に詳しいというよりも、間違い探しが得意な傾向が強くなります。

実際に皆さんの会社に会計事務所が来たら領収書・請求書・預金通帳をチェックして間違いがあったら指摘して帰っていきませんか?

むしろ、それしかしていないという会計事務所もたくさんあります。

試験合格で税理士になる場合には税理士試験というものをクリアすることになります。

試験なので間違いを見つけて修正していくというものがあります。

経営的な勉強は全くせず、決算書の作り方・税金というものを勉強しています。

経営的な情報は試験勉強から得られません。

そうすると、今あなたの会社に来ている税理士さんは経営の勉強をどこかでしていない限り、あなたよりも経営に対して詳しくない可能性が高いのです。

だって、あなたは経営について興味があるからこうしてインターネットで調べているのです。

経営について積極的に勉強していない会計事務所になってしまうと、そこで働く職員さんも経営に関する情報を事務所からもらうことはありません。

会社が銀行融資などで資金調達をするということを経験できるのは、経営者税理士以外にはいません。

どういうことかわかりますか?

あなたの会社が融資について教えてほしいといったとしても、公庫のHPや銀行の担当者から聞いた情報以外持っていないということです。

それって社長が知っている情報より確度が低いわけです。

今出ている融資制度についての案内で終わりということになります。

3.私たちの場合の銀行融資の取組

では私たち千葉税理士事務所の対応はどうなっているのかもお話しします。

私たち千葉税理士事務所は「お客様をよりよい黒字にする」ということを目標にしております。

その結果、経営に関する勉強とお客様と一緒に経営についての打合せを行ってきております。

所内でも経営についての勉強会や情報共有もしております。

今ある融資制度というだけではなく、次のように銀行融資の取組をしております。

その会社の財務状況から見て融資を検討する

その会社の業況と1年~3年の資金繰りを検討する

その会社の将来の収益の作り方に応じた銀行融資の種類の検討

新規融資・借換などの組み合わせによる資金調達の仕方の検討

日本政策金融公庫・信金・信組・銀行のご紹介

今ある融資の精度だけ紹介しても経営的には意味がないことが多いと考えています。

会社の現状のどこに問題があるから、どれくらいの時間を稼がなければならないのかということがわからなければ「いくらの融資がなければ間に合わないのか」が不明です。

さらに、信用保証協会の枠の問題もあるので調達できる資金の範囲内でやるべきことを再検討する必要も出てきます。

ただ、今○○百万円借りられたからよいというようなことではダメです。

もしも、あなたの会計事務所に融資の考え方を聞いた時にこのプロセスでなかったとしたら、とりあえず借りられるだけ借りておきましょうというスタイルかもしれません。

それをしてしまうと、計画的に資金調達しやすい環境を作る努力はしていないということになります。

銀行との巻毛を作るのにも時間がかかります。

しっかりと、融資を上手に使えるか嫌になってください。

もしも、私たちに相談してみたいという方は今すぐご相談ください。

相談電話:011-858-7007