札幌市白石区にある弥生会計に強い千葉税理士事務所です。消費税10%が令和元年10月1日より始まります。これによって自分で経理するよりも経理代行(記帳代行)を外注化した方が有利になるかもしれません。

消費税10%になったら税理士さんに経理代行を頼むメリットが増える

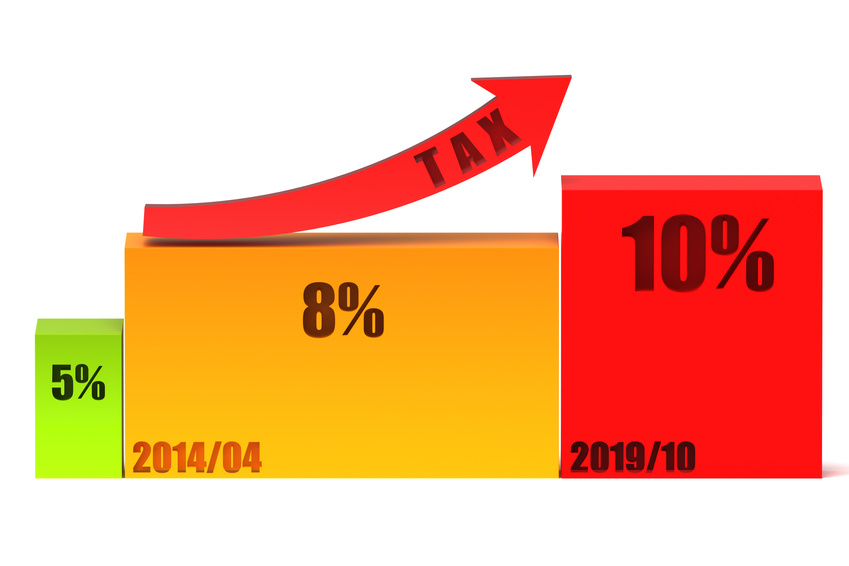

消費税が8%から10%に上がることが決まってから実感がない方も多いと思います。

税務署側としては研修会の回数を増やしたり、税理士向けの研修に出向いての周知徹底など精力的です。

「本当に消費税10%になるの?」と聞かれることも多いのですが、税務署側の熱心度やTVの軽減税率対応補助金などを見る限り上がる方向が濃厚だと思います。

この記事を書いているのは令和元年7月ですので、実際に消費税10%になる予定の10月まで3ヵ月を切っている状態です。

今回は消費税10%になったら自分で経理をするよりも税理士さんに経理代行を頼んだ方がメリットが多くなるかもしれないというところを考えてみましょう。

(目次)

1.消費税10%になると会計ソフトの入力作業が増える可能性大

2.消費税の設定を間違うと確定申告で消費税計算が不能に

3.税理士さんに経理代行を頼むメリットとは

4.まとめ

1.消費税10%になると会計ソフトの入力作業が増える可能性大

消費税の免税事業者を除いて、消費税が10%になると、区分経理というものが必要になります。

区分経理というのは消費税率が10%になった場合に軽減税率の8%・10%のに区分することをいいます。

実は消費税が10%に上がった場合に、消費税の税率は昔の5%・消費税8%時代の8%・消費税10%以後の8%・消費税率10%の4種類が混在することになります。

長期契約をしている場合、特例というものが働いて消費税率が10%になったあとも5%・8%の消費税率のままのものがあるためです。

一般的にはこの5%・8%はでてくることは少ないのですが、会計ソフトの設定に消費税率の設定が複数あるのはこれが理由です。

(消費税10%になると経理に時間がかかるようになる)

消費税が10%になると、領収書や請求書の記載事項が増えます。

スーパーや薬局でものを買うと「消費税率8%○○円」「消費税率10%○○円」というように表記されるようになります。

飲食物を購入していなければ消費税率は10%になるのですが、食品表示法上の食品(酒類を除く)が含まれているとその部分は8%になります。

消費税の本則適用の個人・法人はスーパーやドラッグストアで事務用品と一緒にコーヒーやお茶を買った場合、レシートの中を消費税率毎に区分する必要が出てきます。

1枚のレシートや領収書に対して会計ソフトの入力の手間が2倍になるのです。

レシートや領収書の記載事項をより注意深くみて会計ソフトに登録しなければ、消費税申告の際に誤った申告書ができてしまうということになります。

資料をより細かく見なければならないという部分と会計ソフトの入力作業が増えるという点で事務に係る時間が多くなります。

特に確定申告時期にまとめて経理をしている場合には、今まで通りなんとかなるということができなくなるかもしれません。

2.消費税の設定を間違うと確定申告で消費税計算が不能に

消費税10%になることで消費税率が5%・旧8%・8%・10%になります。

新しい会計ソフトを使っている場合には問題は起きないのですが、古い会計ソフトを使っているケースには10%対応をしていないものもあります。

消費税10%対応をしていない会計ソフトの場合、消費税10%設定ができないため消費税の申告書を作ることができません。

さらに令和元年9月までの8%と消費税10%後の8%は中身が異なります。

そのため、会計ソフト上8%の消費税設定を間違うと消費税の申告書がめちゃくちゃになります。

きちんと消費税10%になったあとには、しっかりと消費税設定をして使いましょう。

3.税理士さんに経理代行を頼むメリットとは

消費税10%になったときには、税理士さんに記帳代行を頼むメリットが大きくなります。

最近では「働き方改革」などもあり会社内の業務を極力省力化することが求められています。

消費税の改正をはじめとして、毎年細かく税金の規定が変わっていきます。

この税金情報のブラッシュアップと消費税10%になることでの経理処理の業務量の増大を考えると外注することで残業を減らすメリットは大きいといえます。

記帳代行が月々12,000円~の低価格プランです。

低料金設計になっているので大変人気の経理プランです。

4.まとめ

消費税10%になるとどれくらい事務が繁雑になるかはまだ予測がつきません。

クレジット明細の自動経理機能では、正確に消費税情報を経理できない可能性が高いと思います。

その分経理担当者が自分で経理をおこなったり、1枚1枚の領収書やレシートを見直して修正をするということになります。

楽になった経理が消費税10%導入で手間が増えるという状況になってくると思います。

所得税・消費税・法人税などの税金で毎年改正もおこなわれているので、新しい税金を覚えることもなかなか大変です。

消費税10%になるタイミングから税理士さんに経理代行をお願いすることで、事務処理の増大を防ぐことができるかもしれません。

千葉税理士事務所は本気で経営をしている経営者と事業承継を考えている会社におすすめの税理士事務所です。