札幌市白石区のクラウド会計専門の千葉税理士事務所です。

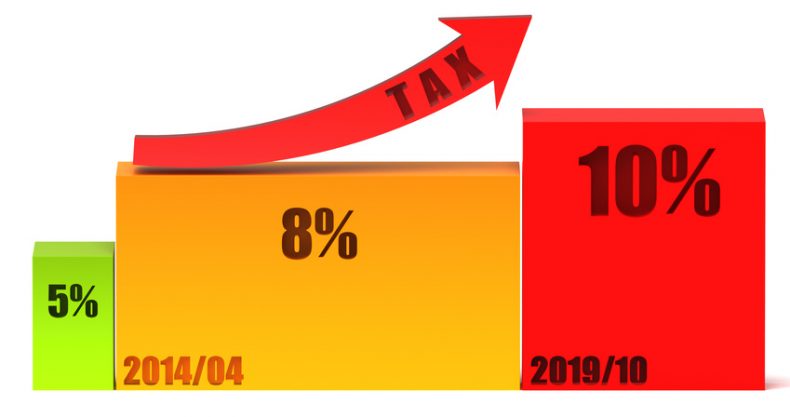

消費税10%が目前になってきましたが準備の進み具合はどうでしょう?特に個人事業の方は消費税10%までに税理士さんを頼む方が増えるかもしれないです。その理由を見ていきましょう。

消費税10%までに税理士さんを頼む理由とは

「消費税は本当に10%に上がるの?」という話は6月くらいまで周りで出ていた気がします。

過去の記事にも書いたのですが、3月の終わりに法律自体は通過していたので決まっていました。

ただ「リーマンショック級のことがなければ」という話があったことに加えて、TVなどでも消費税の話はそれほど出ていなかったので空気感が「ほんとうに消費税10%になるの?」になっていたのではないかと思います。

最近では軽減税率対応レジに対する補助金のCMなども活発になり、いよいよ消費税10%の実感が湧いてきたと思います。

軽減税率に目がいく方が多いので、私たちへの相談も飲食店などの方からの心配の声の方が多いと感じます。

ところが、消費税10%はすべての業種、個人事業・法人に関係しているものになります。

今回は消費税10%までに税理士さんを頼む理油を見ていきましょう。

(目次)

1.消費税率10%に上がると税務調査のチェックが入る可能性大

2.消費税率10%は飲食店以外の業種でも関係する

3.将来を考えて消費税10%対応で税理士さんを頼むには

4.まとめ

1.消費税率10%に上がると税務調査のチェックが入る可能性大

今後の税務調査を考えると消費税率8%でよいのか、消費税率10%なのかの区分や契約時期・売上計上時期を中心にチェックされる可能性が高いです。

今回は消費税10%になることで、軽減税率についても検討される可能性があります。

最近の税務調査では、所得税・法人税と併せて消費税についてもしっかり調査されます。

消費税率の改正の場合には適用税率のタイミングが合っているかどうかを入念にみることになるので、経理処理をするときはいつも以上に気を使いましょう。

特に次のような方は今すぐ税理士さんに相談されることをお勧めします。

①請求書を出しているタイミングが売上計上時期だと思っている方

②自社の商品やサービスがどのタイミングで売上になるかを理解していない方

③請求書の作成があったり・なかったりする方

消費税も所得税・法人税も「いつの売上なのか」ということが重要になります。

特に決算時期は翌期の売上か当期の売上かで、その期の利益がずれてしまいます。

今回は消費増税が令和1年10月1日なので、個人事業主の方にとっては年の途中、法人も事業年度の途中での変更になります。

消費税率の変更が年の途中ではいるので、決算の時と同じようにその期間の損益をしっかりと固める必要があります。

つまり、帳簿の遅れは決算申告のリスクをいつも以上に高めてしまうということになります。

2.軽減税率は飲食店以外の業種でも関係する

消費税率10%になることに併せて、はじめて軽減税率というものが導入されます。

新聞やテレビで報道されている「外食10%」「テイクアウト8%」というあの話です。

飲食店のお客様は自社の売上についてどのように売上を管理したらよいかという質問をいただくことも増えてきました。

自分は飲食店ではないので何も関係ないと思っている方もいらっしゃいます。

ところが、消費税は売上だけではなく経費などを払った際にも影響してきます。

実は、軽減税率が導入されると買い物をしたときに8%と10%のものを一緒に購入してしまうことが多くなります。

会計処理をする上で、消費税率毎に処理をしなければならないので処理が2倍になります。(消費税本則課税の場合)

飲食店でなくとも、経理処理の手間や確認事項が増えてしまうのです。

さらに、購入先が消費税の軽減税率の場合の領収書の書き方を知らないケースも出てきます。

領収書やレシートを見ても軽減税率の対象のものとそうでないものを区分されていない場合には、自分で追記する必要があります。

こういった消費税に関する情報が不足していると、自分の確定申告の際に損をしてしまいます。

3.将来を考えて消費税10%対応で税理士さんを頼むには

消費税率が10%に上がることよりも、大きな改正が2023年(令和5年)10月1日から起こります。

いわゆるインボイス制度というものです。

今までは帳簿方式という方式で消費税を計算していました。

ところが2023年10月からは適格請求書等保存方式(インボイス制度)で消費税を計算することになります。

インボイス制度については、別の機会にまとめたいと思いますが、消費税の手続きが大きく変わることになります。

消費税10%対応で経理・申告書作成が面倒になるタイミングなのでここから税理士さんに頼んでおくほうが将来的にもよい気がします。

では、消費税10%対応で税理士さんに頼むためにはどうしたらよいでしょう?

まず、消費税10%時点で一度帳簿をしっかりと整える必要があります。

そのためには10月又は11月に次のことをしておく必要があります。

①領収書・請求書などの帳簿資料を集める

②月毎に資料を整理する

③「自分で会計ソフトに入力する」または「税理士さんに資料を渡す」

確定申告時期や法人決算申告直前に資料を丸投げしてしまうと、消費税率の判定など細かいところまでしっかりと整理できない可能性があります。

時間をかけて資料を見ることで、適用税率のタイミングなどのチェックをしてもらえます。

繁忙期に慌てて処理を頼んだ場合には、細かいチェックができなかったり、ヒアリングができないために誤りが発生しやすくなります。

4.まとめ

消費税率10%になることによって、消費税率変更タイミングもしっかりとチェックしていきましょう。

飲食業以外の方も消費税率の変更は経理処理の手間が大きく増える可能性があります。

いつもの確定申告や法人決算準備では経理処理が追い付かないというリスクもでてきます。

消費税が上がることで事務関係に不安がある方は今すぐご相談ください。