札幌市白石区にあるクラウド会計専門の千葉税理士事務所です。新事業年度になったり確定申告が終わったりで、心機一転今後の事業のあり方を考える機会が増えています。今回は事業計画と資金繰り予測の関係についても考えてみましょう。

事業計画と資金繰り予測のススメ【利益予測も簡単に】

確定申告や決算が終わってから「今年こそはしっかりとしたい」と誰もが思うものです。

経理処理が遅れがちになったり、利益予測をしないまま決算を迎えたりで納税額が多く感じた方や資金繰りが苦しくなったりという方も多いと思います。

決算後や確定申告後には、その決算内容と事業計画をもとに銀行融資を受ける場合などもでてくる時期になります。

そんなときに重要になってくるのは、毎月の帳簿と事業計画書・資金繰り表になります。

今回は事業計画と資金繰りの重要性についてお話ししていきたいと思います。

(目次)

1.事業計画の使い方とは

2.資金繰り表とは

3.銀行融資で慌てないための定期メンテナンス

4.まとめ

1.事業計画の使い方とは

事業計画は「事業の予測」という場合と「事業の目標」という場合があります。

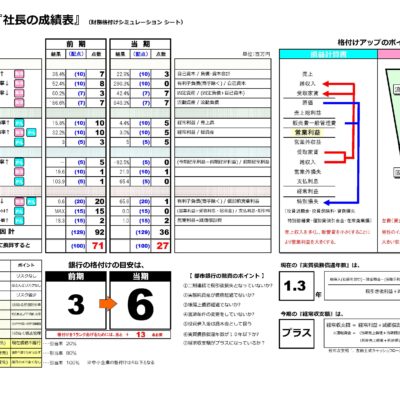

事業の予測という場合は、税金対策としての利益予測として使います。

(事業予測としての事業計画)

節税をする場合には必須の事業予測といえます。

利益が大きすぎても税金が高くなります。

それであれば有効な設備投資や人材投資をした方が節税につながることもあります。

これをよりリアリティーのある数字で毎月チェックすることで利益コントロールをしていくツールが事業計画です。

(事業目標としての事業計画)

今おこなっている事業は5年後・10年後も同じままですか?

5年後・10年後には自分も取引先も10歳としを重ねています。

従業員も同じく年齢が上がっていきます。

AIに仕事が奪われるなんて10年前にいわれていませんでした。

でも、今はAIが作業を効率化したり設備投資をしていないところとしているところの差がどんどん開いています。

こうした長期的なビジョンに立って事業をどのように展開していくのかを考えるものが、事業目標としての事業計画です。

事業目標の場合は、長期経営計画を作成してからそれに向かって単年度目標をつくっていくツールになります。

目標のゴールから逆算してその年にやらなければならないことを描いていきます。

これはこれで重要なことですが経営者にとって一番気になる、資金繰りを中心に見ると数ヶ月・1年の短期サイトでの事業計画になってしまいます。

そのため事業予測・資金繰り予測とは別に長期的な視点での成長を意識するために「長期経営計画」を作るのです。

2.資金繰り表とは

長年経営している経営者にとっては直感的にわかっているものをビジュアル化したものです。

一番気をつけなければならないのは、起業・創業したての方です。

サラリーマン時代は、契約を取ってくる・物やサービスを納めるというところがメインの仕事です。

回収などは総務・経理が管理してくれているということが多いと思います。

さらに、経費や借入れの支払については全く知らないというケースがほとんどです。

売上を上げるということはわかるのですが、資金繰りという部分が弱くなってしまいます。

起業・創業した場合には、資金繰りが命になります。

利益が出ていても資金が尽きたら倒産します。

逆に赤字を出しても、資金があれば会社はつぶれません。

事業をおこなっていく上で、お金がどのように増えたり減ったりしていくのかを月ごとに予測していくものが資金繰り表です。

資金繰り予測は取引をどのように組み立てていくかという段階で予測しておくことが重要です。

実際に取引してしまった後では支払条件変更など、対外的な信用に影響をする手立てをしなければ改善できないからです。

自分のイメージ通りに事業を展開した場合に、「資金が増えるのか・足りなくなるのか」や「何月くらいに資金が薄くなるのか」などを予測・管理していくツールです。

3.銀行融資で慌てないための定期メンテナンス

銀行などの金融機関とはじめて取引をしたいと思った場合、壁にぶち当たる方が多いのです。

その理由は「お金を借りたい人はお金を貸せない人」で「お金を借りる必要のない人にお金を貸したい」というミスマッチが起きるからです。

金融機関は貸したお金を回収しなければなりません。

そのため利益が出ている会社・経営がしっかりしている会社にお金を貸したいというわけです。

逆にお金を借りたい会社の中には、赤字だからお金を借りたいという方もいます。

急ぎでお金を借りたいというケースは赤字でお金を借りたいケースと計画的ではないために資金が足りなくなったというケースがでてきます。

黒字で潤沢に資金がある会社は「お金を借りてもいいけど、急がない」というスタンスになります。

つまり、会社の都合で融資を受けるのではなく、金融機関が貸し出し実績を作りたいから借りてほしい相手ということになります。

借りたいと焦る人には金利を高くしても需要がありますが、銀行側が借りてほしい相手であれば金利は低くなります。

(急いで融資を受けたいとなる理由とは)

・業況がよいタイミングで銀行融資を受けていない

・資金繰り予測をしていないためキャッシュの薄い時期に融資を申し込んでいる

・帳簿が追いついていないため資料が用意できない

「銀行融資で慌てる=融資が難しくなる」というポイントはしっかりとおさえておきましょう。

こうならないためには、毎月の帳簿をしっかりとつけておくことと合わせて定期的に資金繰り表を見直す習慣が必要です。

長期経営計画を作っておく場合には、大型の設備投資をどのタイミングでおこなうかも盛り込んでおきます。

これによって計画的に低金利での銀行融資の可能性が広がります。

4.まとめ

税金対策や節税という部分にばかり目を奪われていると資金繰りを見落とすことになります。

決算予測と合わせて資金繰り予測を同時にすることで会社のキャッシュと利益・税金のバランスを検討してみてはいかがでしょうか。

経営者が自分で利益予測や資金繰り予測をいつでもすることができることは、経営者のストレスを大きく減らすことができます。

千葉税理士事務所では、会社が自分で利益予測や資金繰り予測を簡単にできるツールを提供しております。

今すぐお問い合わせください。0120-889-459