札幌市白石区の建設業の経営に強い税理士事務所です。

今回は建設業を個人事業主のままやるのか法人化するのかの分岐点についてお話しします。

(目次)

1.建設業の個人事業主のメリット・デメリット

2.建設業を法人化する分岐点は昔と違う

3.建設業を法人化してやっていくためには

1.建設業の個人事業主のメリット・デメリット

個人事業主のメリット・デメリットという言葉はある意味使い古されたフレーズですね。

この建設業の個人事業主のメリット・デメリットは時代の変化とともに変化しています。

その昔は社会保険に加入しない建設業は多かったので、税率の違いという面でメリット・デメリットが言われていました。

今でもそういう観点で説明している方もたくさんいます。

これも一つのメリット・デメリットなので正解だと思います。

今の時代の流れで建設業を個人事業でやるメリットとは何でしょう?

①一人親方建設業として消費税免税の範囲で事業を行える

②一人親方建設業で建設国保に加入することができる

③一人親方建設業で気軽に事業ができる

最近の時代の背景としてはこれらのものがあると思います。

自分一人や家族+1名くらいで気軽に建設業をやっていこうという方にはストレスが小さい個人建設業のメリットが感じられると思います。

一方で、今の時代だからこその建設業を個人事業でやるデメリットを見ていきましょう。

①インボイス登録により消費税免税がなくなる・単価低下が起こりやすい問題

②個人事業建設業の年齢が上がってきて稼げない建設業化になりやすい

③取引先も年齢が上がることで仕事にムラがある

今の時代は個人の生活の質が下がるレベルのデメリットが出ています。

これはかつての節税やら保険料が安いという簡単な話ではないのです。

2.建設業を法人化する分岐点は昔と違う

先ほどの建設業の個人事業主のメリット・デメリットを見ていただいて、時代の変化が起きていることが良くわかると思います。

昔と同じ法人化の分岐点を考えていたら、5年・10年は出遅れます。

昔の10年と今の10年では変化のスピードが全然違います。

どれくらい違うかというと2013年は次のようなことがありました。

●当時の安倍首相がTPPに参加することを表明

●当時の安倍首相が消費税率引上げを表明(5%→8%)

この時の消費税率は5%でそれを8%に上げるという表明でした。

今の消費税の話題は10%になったことを通り越して、インボイス問題です。

さらにこの10年の間には誰もが予測していなかった新型コロナウイルス感染症による世界経済の停滞・ウクライナ問題・強烈な円安と物価高です。

少子高齢化は10年以上前からわかっていたことでしたが、わからないことが起こり経済が激変していったということです。

こんな環境の変化が歴史的に起こっているのに、判断基準を変えていないことはおかしいと思います。

だから、ただ昔と同じように個人の建設業でやっていたらなんとかなるという時代は終わったのです。

考えた結果個人の建設業でやっていくのであれば問題はないかもしれません。

では、今個人の建設業にするのか法人の建設業にするかの判断基準は次のポイントだと思います。

①長期的に成長・安定させたいのであれば法人化

②自分の生活を含め経営的に成長・安定するのであれば経営に強い法人化

③節税ばかりでなく経営と数字で考えた建設業にしたいなら法人化

ただ、今日明日食べていければいいという考えであれば無理に法人化する必要はないと思います。

3.建設業を法人化してやっていくためには

最近、建設業の個人事業の方や法人化された方からご相談いただくことが増えているのは「うちの会社はどうしたらよくなるのか」ということです。

一昔前であれば税理士さんに経理をしてもらって、確定申告や法人決算をしたもらえばよいと思われていました。

私たちの建設業のお客様は「経営をしていきたい」「生活をよくしたい」ということで経営相談ができる税理士として選んでいただいているようです。

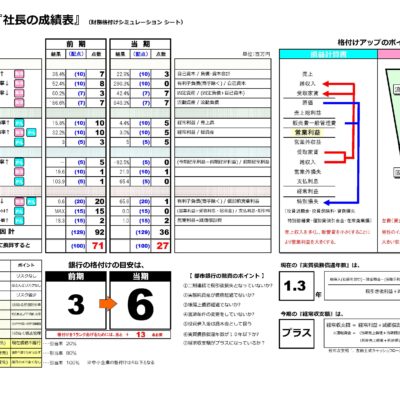

なぜ、建設業を法人化してやっていくためにこんな話をしているのかというと「数字の読み方」ができない状態では建設業を法人化する意味はないからです。

①どうして自分の会社が赤字体質なのか

②なぜ自分の会社が銀行融資が受けられないのか

③何に問題があって資金繰りが悪い(財務が悪いのか)

これらがわからないまま、建設業を法人化してもより苦しくなるだけだからです。

といっても、個人建設業で細々やっていては低価格で忙しい建設業になりやすいですが。

先ほどの「なぜ赤字体質なのか」や「銀行融資が受けられない理由」というのは会社の数字を見ていくとよくわかります。

わかるだけではなく、「何をしていけば黒字化できるのか」・「資金調達ができる会社になるためのはどうしたらよいか」ということも見えてきます。

数字がわからないままだと「一生懸命現場をとっている」「現場を効率的にやるようにしている」という根性論で進んでしまいます。

その結果、赤字になり、給料が上がらず、退所者が出て、採用ができない建設業になてしまいます。

これが5年~10年で起きてしまうリスクです。

建設業を法人化する場合には、建設業の経営に強い税理士さんと付き合うことでスタート時点から考え方とやり方を変えていきましょう。

すでに法人化した方も今すぐ経営に強い税理士さんを選んでください。

もしも、私たちでお手伝いできることがあればぜひご相談ください。

相談電話:011-858-7007