青色申告と白色申告の2種類があることをご存知でしょうか?確定申告書には青色申告と白色申告の2種類の違いは名前だけではないのです。青色申告と白色申告では受けられる・受けられないがあるので違いをしっかり押さえておきましょう。

確定申告対策 その7~青色申告ですか?白色申告ですか?~

今年開業した方に特に注意して欲しい点ですが、あなたは「青色申告ですか?」それとも「白色申告ですか?」

青色申告という言葉は確定申告が近づくとTVでもよく耳にします。

特にビジネス番組でなくとも芸能人の人が「私はしっかり青色申告」という話を聞くことがあります。

芸能人の方でも個人事業という方は確定申告をするので、青色申告と白色申告の違いを理解してがっちりと青色申告で節税をしているようです。

青色申告の方が白色申告よりも税務上のメリットが大きいのですが、青色申告ではなく白色申告をしている場合もあるのです。

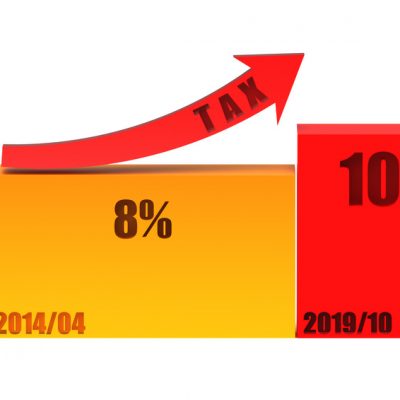

これによって税金や国民健康保険で10万円以上変わってきます。

有利不利でいうと 青色申告 > 白色申告 となります。

それなら「青色申告がイイに決まっている!」と思って確定申告書を青色にしようと思っても、事前の手続きをとっていなければできないのです。

年の途中で事業をはじめた方の青色申告はどうしたらよかったの?

新規開業した日から2カ月以内に「青色申告承認申請書」を税務署に提出する必要があります。

10月以後に事業をはじめた場合は、12月末までに「青色申告承認申請書」を税務署に提出することで「青色申告」になることができます。

しかし、今年の9月中に開業をしている方は、2カ月以内に「青色申告承認申請書」を税務署に提出していなければ「白色申告」になってしまいます。

青色申告には申請期限があるので、申請期限を過ぎてしまうと青色申告ではなくまります。

これを白色申告といいます。

青色申告には様々な税務上のメリットがあります。

その代表的なものが青色申告特別控除というものです。

青色申告特別控除は最大65万円もあります。

この青色申告特別控除は経費を掛けなくても利益から最大65万円引いてよいというものです。

白色申告になるということは、お金を払わなくても利益から最大65万円引ける部分がないので、利益が大きければダイレクトに所得税・住民税・国民健康保険がたかくなるということになります。

年の中途に相続により事業を引き継いだ方の青色申告は?

亡くなった方が青色申告をしていた場合は、亡くなった日によって次のようになります。

亡くなった日が8/31までの場合:亡くなった日から4カ月以内

亡くなった日が9/1-10/31の場合:その年12/31(年内にだせば良い)

亡くなった日が11/1-12/31の場合:翌年2月15日(自分の確定申告書と同時では間に合わないので注意!)

昨年以前から事業をしている方が今年から青色申告をしようとする場合

その年の3/15までに「青色申告承認申請書」を税務署に提出する必要があります。

確定申告書の提出日を基準に見ると次のようになります。

平成28年の確定申告を青色申告で提出しようとする場合:平成28年3月15日までに青色申告承認申請書を税務署に提出する必要あり

前年の確定申告書の提出期限までに青色申告承認申請書を税務署に提出していなければ間に合わなかったということになります。

もしも前年の確定申告書の提出期限までに青色申告承認申請書を提出できなかった方は、来年こそ忘れずに青色申告承認申請書を出しましょう!

確定申告書を作り終わって、達成感でウッカリ忘れることが多くなりますので忘れないように気を付けましょう。

[ad#co-1]

青色申告承認申請書を提出する税務署はどこでもいいのか?

先ほどから何度も出ている「税務署」ですが、基本的にはご住所を管轄する税務署になります。

札幌の場合中央区を除けば、「札幌市●●区 税務署」と検索することで、ご自身の管轄税務署がわかります。

札幌であれば、札幌市内の税務署のどこでもいいので電話をして、ご自身の住所がどこの管轄税務署か聞くことも可能です。

青色申告承認申請書の提出を含めて千葉税理士事務所ががっちりサポート!

千葉税理士事務所では、お客様の青色申告のお手伝いをしております。

青色申告の特別控除は65万と10万円があります。金額の大きい65万円は、きちんと専門的に帳簿をつけることによって受けることのできる制度なのです。

お金の出入りだけをつけている程度では10万円の控除しか適用できません。

そこで、すこしでもお客様にとって有利な青色申告を使うために、次のようにお手伝いさせていただいております。

☑ 帳簿自体は付けることができる方:帳簿のチェックと効率的な帳簿作成の方法を伝授

☑ 帳簿自体の作成を任せたい方:千葉税理士事務所にて青色申告特別控除65万円が受けられる帳簿の作成代理

☑ 個人事業と法人のどちらが良いかの検討と法人設立支援

せっかく青色申告の承認を受けていても帳簿要件をクリアしていなければ65万円の特別控除は取れません。

しっかりとした帳簿ができていないのに65万円の特別控除を使ってしまうと税務署からお問い合わせが来てしまいます。

もしも経理に自信がない場合には帳簿作成のアドバイスも行っておりますのでご安心ください。

個人の確定申告対策を行うことで、法人として経営していく方が有利かどうかも検討していくことができます。

個人確定申告が不安という方・法人を検討したい方は今すぐご相談ください

ご相談電話番号 0120-889-459

[ad#co-1]