1人建設業から5名くらい建設業を経営している方は、個人事業で起業している方が多くいらっしゃいます。個人事業建設業の節税対策は今からしなければ間に合わないことがあるので注意しましょう!~弥生会計・MFクラウド会計の札幌市白石区の千葉税理士事務所~

個人事業の建設業の早期確定申告対策~建設業の税理士活用術~

弥生会計・MFクラウド会計専門の札幌市白石区の千葉税理士事務所の無料税金ワンポイントです。

1人建設業の方の経理は、ほぼ年明けになってから慌てて始める方が多く感じます。

毎月きちんと経理をしている1人建設業の方は珍しいといっても過言ではありません。

残念ながら、確定申告対策や税金対策、節税対策という言葉は聞くけども具体的に何かわからないまま数年が過ぎているのです。

1年あたり、30万円を損していると10年間で300万円も損をします。

「10年で300万円程度か・・・」

「1年30万ということは、月たったの2万5千円か・・・・」

「それくらいなら稼げばいいか」

こう思われた方もいらっしゃると思います。

残念ながら、これでは儲からない建設業になってしまっています。

建設業に人気のハイエースはいくらですか?

中古であれば300万円もあれば結構いいものが買えます。

新車でも400万円くらいで買えます。

新車のハイエースは10年程度は乗ることができます。

10年間で損をしている金額は300万円だったら、400万円のハイエースを買うことができたのです。

では、思い切って税理士に月2万5千円顧問料を払ってはいかがでしょうか?

黙っていても、損をしているお金であればトクをするお金に変えればよいのです。

これは極論ですが、これからお話しする内容は税理士活用をしていないことで損をしている話です。

個人事業の建設業が税理士活用で損をしている理由

個人建設業で確定申告時期になって慌てて税務署で自分で確定申告をしている場合でも税務署で節税相談はできません。

確定申告時期の確定申告会場は、税務署の周りに渋滞ができるほど混雑しています。

「領収書をもってきたから書き方を教えてくれ」と言っても、「自分で集計してください」と言われます。

さらに、「何かあったら税務署から連絡させていただきますので提出していってください」と言われることもあります。

「何かあったらってなんだ?!」と不安になってしまいますね。

ただこれは、税務署が悪いわけではありません。

日本ではそれぞれが自分が正しいと思った確定申告を自主的にする仕組みなのです。

自分で、書いて、確定申告書を提出するルールなのです。

それゆえに、経営者の中には経営だけではなく税金の勉強をして節税対策を考えたりしているのです。

経理や税金が苦手という社長が税理士を活用して「経理代行」や「確定申告対策」をしていく理由なのです。

[ad#co-1]

個人建設業が確定申告で損をする理由1~所得税は癖のある税金~

確定申告に代表される所得税は少し癖のある税金です。

「儲かったら税金を払う」というルールは変わらないのですが、法人税のようにスパッとした割り切り方をしません。

その人それぞれの事情によって様々な控除があったり、稼いだ内容によって「所得区分が変わったり」します。

簡単に言うと、同じ額を稼いでも「収入の種類」や「家族構成など」で払う税金が人によって変わる税金です。

建設業によくある損をした間違い事例

・事業用の車両を売却した際に事業の収入としてしまった

・福利厚生費として認められるものを経費で落としていなかった

・売上の計上時期を間違って税務調査で指摘された

・外注だと思っていたら税務調査で給与と指摘された

・身内に届出をしないで給料を払っていて税務調査で指摘された

これらは建設業をしていたら日常的にでる取引です。

しかし、誰も教えてくれないせいで個人建設業の方が損をし続けがちな所得税トラブルです。

特に、税務調査で指摘された場合、一般的には3年分の所得税に修正が入ります。

一番怖いのは、3年間の所得税の修正よりも大きな支払いが発生してしまうことです。

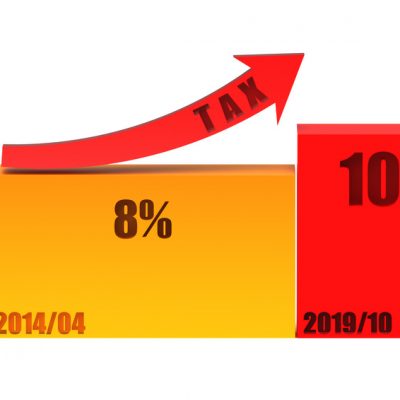

・3年間の住民税が増える(税率10%)

・3年間の国民健康保険が増える(所得割は医療分保険料9.02%+支援金分保険料2.75%+介護分保険料2.85%=14.62%)

税務調査で増えた利益に対して所得税と別に住民税と国保で約25%弱の負担が出ます。

例)年間の課税所得金額が350万円で税務調査で年間100万円所得が3年分増えた場合

調査前課税所得350万円+税務調査修正申告加算100万円=修正後課税所得450万円

①1年分の修正申告で納付する所得税 (450万円-350万円)×20%=20万円/年

3年分の修正申告で納付する所得税 20万円×3年=60万円

②1年分の修正申告で納付する住民税 (450万円-350万円)×10%=10万円/年

3年分の修正申告で納付する住民税 10万円×3年=30万円

③1年分の修正申告で増加する国保 (450万円-350万円)×14.62%=146,200万円/年

3年分の修正申告で増加する国保 438,600円

④ 3年間の修正申告で増加する租税公課 ①+②+③=1,338,600円

所得税が60万円なのに対して、住民税と国保の増加で約74万円となります。

これとは別に、加算税や復興特別税がかかります。

個人建設業が確定申告で損をする理由2~消費税がかからないと思ったら「かかっていた事件」~

消費税を納める義務がある人のことを消費税の納税義務者といいます。

一般的に「売上が1,000万を超えたら消費税払うらしい」といわれているものです。

しかし、建設業の売上が1,000万円を下回っていても消費税の納税義務者になる場合があります。

消費税は事業という概念を広くとらえています。

【一般的な感覚と消費税がずれる課税の範囲】

①副業だから消費税はかからないは間違い

副業でも継続していれば、消費税法上は事業に該当します。

本業以外の副業でも、反復継続して取引を行っていれば消費税法上の事業に該当します。

売上1,000万円の判定に含まれるので注意しましょう。

②事業に使っている資産を売っても消費税に関係ないは間違い

本業の売上だけではなく、事業に使っていたものを売ると1,000万円に含んで判断します。

本業が980万円で作業車両の売却が50万円の場合、(980万円+50万円=1,030万円)になります。

消費税の対象売上が1,000万円となるので2年後には消費税の納税が必要になります。

③本業だけで1,000万を超えたら消費税がかかるは間違い

「本業+副業」で1,000万円を超えたら消費税がかかります。

アフィリ収入や駐車場の貸付を行っている場合、本業と併せて1,000万を超えていれば消費税の対象になります。

個人建設業が確定申告で損をする理由3~減価償却を知らずに損~

事業で使う車輌や機械などを購入した場合には、減価償却費という経費が出てきます。

この減価償却費というのは、買った時に全額を経費にしてはいけない代わりに数年間かけて経費にしていくというものです。

個人事業で自分で経理している方によくある間違いですが、仕事で使っている車などの減価償却費をまったく経費で落としていないのです。

特に従業員として働いていた時に購入した車や工具など高額なものを自腹で払って損をしていることが多いのです。

逆に車などを購入した時点で全額を経費で落としてしまっていて、後日の税務調査で間違いを指摘されるということもあります。

最初の話にもどりますが、10年間で300万円も損をするなら400万円のハイエースを買えばよかったというのはこんな話です。

・ハイエースの新車を購入した場合1年間の減価償却費は約66万円です。

ハイエースを購入することによる節税効果を見ていきましょう。

①所得税20%の場合の節税効果 66万円×20%=13.2万円

②住民税10%の節税効果 66万円×10%=6.6万円

③国民健康保険の節税効果 66万円×14.62%=9.6万円

④①+②+③=29.4万円

車輌は6年間で減価償却するので、29.4万円×6年=176.4万円の節税効果があったということになります。

何もしなければ、10年間で300万円も損をしていたのです。

6年間で損をする額は、30万円×6年=180万円です。

400万円のハイエースを購入した場合の考え方は、次のようになります。

・ハイエースを購入代金 400万円(お金減る)

・節税効果で6年間でトクをする金額 176.4万円(お金減らない)

・差し引きでお金が減る分 400万円-176.4万円=223.6万円

何もしない場合6年間で損をする金額 30万円×6年間=180万円

これでは何もしないほうがお金が減らないことになります。

ハイエースを買ったほうが223.6万円―180万円=43.6万円お金が少なくなる!

お金だけで見ると確かに、減っていますね。

実際には、ハイエースが手元に残っています。

何も知らないで税金で毎年30万円ずつ損をしている場合には、なにも手元に残りません。

仕事を効率的にできる道具を手に入れられないままです。

6年落ちのハイエースを45万円で買うことができなければ、実質的に損をしています。

税制を活用して手元に残ったハイエースを活用してもっと稼げるわけです。

[ad#co-1]

まとめ

今回はハイエースを買ったほうが得か損かという話を中心に書いてみました。

個人建設業で自分や家族で経理をすることで、正しい確定申告ができても税金を損している可能性があるのです。

適正な納税で、もっと効率的に節税をしながら仕事に投資していくことで会社が大きくなります。

会社を大きくしなくとも、効率的に仕事ができるようになります。

個人建設業でも税理士事務所を効果的に使うことで様々な税金情報や節税情報が入るようになります。

銀行融資の際の決算書や融資の窓口として相談することもできます。

確定申告時期では事前の税金対策ができなくなるので、今時点から税理士事務所に相談してみてはいかがでしょうか?

建設業専門の千葉税理士事務所の建設業の税金対策

所得税も法人税も毎年たくさんの改正があります。

税金というのは税金を取るためだけではなく、景気浮揚策としての優遇税制というものも生まれます。

10年前の所得税や法人税とがらっと変わっていることは多いのです。

知らなければ間違って税金を多く払うことにもつながってしまいます。

そこで、建設業専門の千葉税理士事務所では個人建設業の方・法人建設業の方に改正税法を含めた税務情報を提供しております。

今回のハイエースの話のようなことは、たくさん出てきます。

経営と税金を上手に組み合わせて、成長しながら節税をしていくことが重要です。

千葉税理士事務所では、お客様とビジネスパートナーを組みながら税金と経営、社長のライフプランを考えていきたいと考えております。

ただの経理だけでは、建設業の経営は非常に難しいことです。

ご安心ください。

いきなり難しいことも、大変な準備もありません。

お客様に合わせながら、将来に向かって経営・税金対策・老後の対策をしていきましょう。

大変申し訳ございません、確定申告直前になるとしっかりとした対策が取りにくくなります。

将来のことも考えながら建設業を成長させたい社長は今すぐご相談ください。

札幌市白石区栄通15丁目4-27

建設業専門の千葉税理士事務所・千葉行政書士事務所

無料相談電話 0120-889-459